В 1995 году, когда был создан Amazon, людям было сложно поверить в то, что эта затея обернется колоссальным успехом. Как когда-то e-commerce перевернул экономику с ног на голову, сегодня на замену традиционным банкам приходят необанки. Что это такое, какие у них преимущества и могут ли они совершить революцию в финансовой сфере? Редакция ER10 Media вместе с экспертами решила проанализировать ситуацию на рынке Казахстана и найти ответы на эти и многие другие вопросы.

Начнём с самого определения этого нового термина. Необанки – это финтех-компании, которые предоставляют стандартные банковские услуги в цифровом формате. Их ключевое отличие от их «традиционных собратьев» заключается в том, что они не имеют физических отделений. Новое направление появилось совсем недавно – в 2015 году в Европе. Первопроходцами являются финансовые компании: Великобритании, Германии, Франции и Финляндии. Оттуда новый тренд распространился по всему миру.

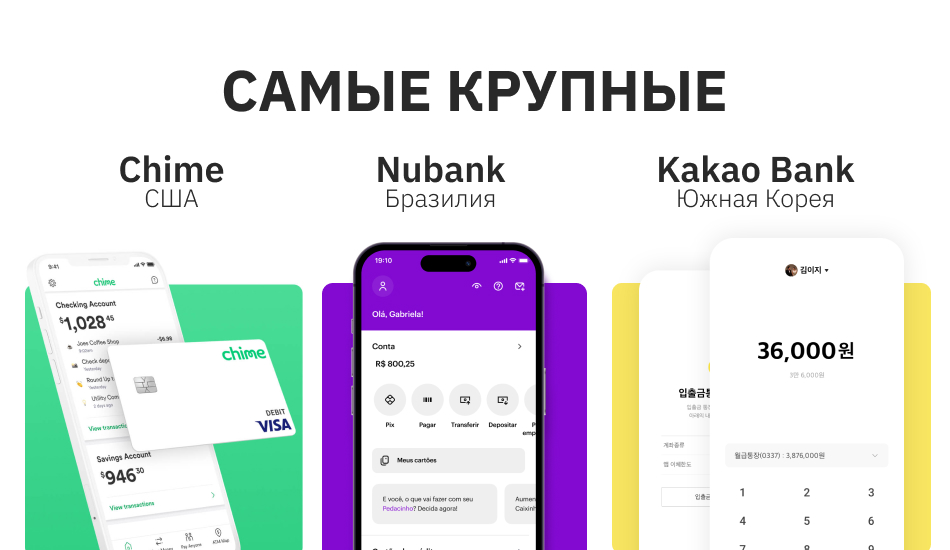

Среди более чем 300 действующих необанков, есть несколько самых крупных:

Chime (США) – самый дорогой необанк в мире стоимостью около $14,5 млрд.;

Nubank (Бразилия) – наибольшее количество пользователей – 30 млн.;

Kakao Bank (Южная Корей) – лидер по размеру привлеченных инвестиций в размере $2,5 млрд.

Необанки существуют и в нашей стране. «Первенцем», появившимся в 2021 году, считается Simply от компании Beeline. За полгода платежный сервис достиг впечатляющих результатов: его оценили свыше миллиона пользователей, что доказывает наличие спроса на рынке.

О том, как обстоят дела с необанками в Казахстане нам расскажут: операционный директор MFS в Beeline Kazakhstan – Айжан Головань и Олегжан Бекетаев –

Управляющий директор Jusan.

– В последние годы активное развитие получили необанки. Нужны ли подобные финансовые институты рынку и потребителям?

Айжан:

– Цель нашего продукта – развивать мобильные финансовые сервисы не только для наших абонентов, но и для всех казахстанцев, у кого есть мобильный телефон. Помимо того, что мы предлагаем клиентам инновационные и прогрессивные решения, мы предоставляем доступ к финансовому сервису для тех, кто не имеет банковской карты, а таковых в 2020 году было более 40% населения. Данная ситуация убедила нас, что рынку нужен такой продукт с достаточно легким онбордингом клиента (процесс адаптации пользователя к продукту), где всё будет в смартфоне. Simply – это своего рода популяризация безналичных платежей среди населения.

Олегжан:

– Скорее всего, популярность необанков – это последствия того же COVID-19, когда нам всем было некуда деваться и не только услуги и продукты, но и мы существовали в цифровом формате. Насколько это нужно рынку мы увидим в будущем. Насколько я знаю, необанкам всего 7 лет, что очень маленький срок, чтобы оценить их.

– Как вы считаете, какие преимущества и недостатки имеют цифровые финансовые институты?

Айжан:

– Simply – первый мобильный необанк в стране. Мы интегрировали цифровую платежную карту с мобильными финансовыми сервисами. У нас нет и не будет отделений и сопутствующих расходов, поэтому мы можем позволить себе предоставлять лучшие на рынке условия пользования нашим продуктом для клиентов в мобильном приложении.

Цифровой финансовый сервис Simply в 2021 году обошел традиционные банки в трех номинациях по версии Visa: «Первая полностью цифровая необанковская карта», «Лучший премиальный эмитент» и «Запуск Google Pay».

Олегжан:

– Преимущество необанков заключается в минимизации затрат, благодаря чему повышается скорость обслуживания, применяются низкие тарифы, используется персональный подход к клиентам. Чтобы приобрести значительное преимущество над традиционными банками, необанкам пора задуматься о предложении клиентам более сложных с точки зрения имплементации на мобильных устройствах, но при этом более прибыльных продуктов как, например, ипотечные кредиты. Традиционные банки в основном сфокусированы на получении процентного дохода и комиссий и менее открыты к внедрению новых продуктов и получению новых источников доходов. Необанки, напротив, могут быть более гибкими и креативными в создании партнерств с небанковскими организациями, что может повысить прибыльность и снизить зависимость от традиционных источников банковского дохода.

– Какие отличия существуют между традиционными банками и их цифровыми «коллегами»?

Айжан:

– Основное отличие – это 100% digital-продукт. Клиентам необанков не нужно искать физические отделения. Абсолютно все обслуживание у нас осуществляется в смартфоне: начиная с удаленной идентификации клиента, онбординга, выпуска кошелька и карты до дистанционного обслуживания. Удобство таких продуктов в современных условиях уже неоспоримо: все «живут» в смартфонах и интернете, ценят скорость, стараются экономить время и ресурсы для получения услуг, а также получить выгоду от каждой финансовой операции. По всем этим параметрам необанки удовлетворяют потребность пользователей.

Олегжан:

– Помимо того, что в отличие от обычных банков, необанки не имеют физических отделений есть еще несколько особенностей:

– Необанки имеют ограниченное количество услуг, но разработчики обещают, что это временно.

– Обычные кредитные организации могут работать только с полноценной банковской лицензией, тогда как необанк может иметь и платежную, и финансовую лицензию, в зависимости от услуг, которые он предоставляет.

– Интересно, что сегодня понятия необанка и классического банка объединяются. Последние выходят в интернет, становятся активными в digital-пространстве, а необанки без офисов устанавливают банкоматы или небольшие представительства на базе партнерских организаций, поэтому различий становится все меньше.

– Какие перспективы в будущем имеют необанки? Будут ли они вытеснять традиционные банки или займут определенную нишу?

Айжан:

– Beeline Kazakhstan «ввязался» в историю с мобильными финансовыми сервисами (MFS) еще в 2016 году. С того времени мы не уходили и не останавливали процесс, а продолжаем реализовывать эту стратегию. Ежегодно мы улучшаем и дорабатываем свои цифровые финансовые сервисы. Стоит отметить и тот факт, что нам удалось создать премиальный продукт для массового потребления. Все эти факторы говорят о том, что необанки в нашей стране имеют успешную перспективу в будущем. Реакция банковского сообщества дает понимание, что мы начинаем откусывать от их кусочки «пирога», потому что предлагаем более интересные и выгодные условия.

Также, чтобы более подробно изучить законодательную составляющую необанка, мы решили отправить запрос в Национальный банк Казахстана, откуда получили следующий ответ. Оказалось, что с точки зрения казахстанского законодательства необанки являются аналогами традиционных кредитных организаций.

– Действующим законодательством разделения и отдельной классификации, определения термина «необанк», а также соответствующих правил деятельности на финансовом рынке Казахстана не предусмотрено.

В частности, в соответствии с пунктами 1, 2 и 3 статьи 3 Закона Республики Казахстан «О банках и банковской деятельности в Республике Казахстан» (далее – Закон) Республика Казахстан имеет двухуровневую банковскую систему, где Национальный Банк является центральным банком государства и представляет собой верхний (первый) уровень банковской системы, в то время как все иные банки представляют собой второй уровень банковской системы. Исключение – Банк развития Казахстана, имеющий особый правовой статус, определяемый законодательным актом Республики Казахстан.

Необанками называют банки, оказывающие услуги полностью в цифровом формате. Подобные цифровые банки регулируются как банки второго уровня. Напоминаем, уполномоченный орган – Агентство Республики Казахстан по регулированию и развитию финансового рынка.